Confermato l’inizio del nuovo bull market: attendiamo una correzione 'seria'

Articolo di Alessandro Pedone

1 agosto 2023 14:06

In questo articolo desidero riportare un “Tekta Flash” inviato ieri alle persone che sono iscritte alla newsletter del sito di Tekta dal nome “Avviso ai naviganti”.

In questo articolo desidero riportare un “Tekta Flash” inviato ieri alle persone che sono iscritte alla newsletter del sito di Tekta dal nome “Avviso ai naviganti”. Dal momento che sono decenni che predico quanto sia impossibile prevedere i mercati finanziari, alcuni lettori potranno stupirsi del fatto che inviamo delle comunicazioni con grafici ed indicazioni della fase di mercato nella quale probabilmente ci troviamo.

E’ utile quindi far precedere la lettura di questa newsletter da qualche precisazione.

Dal momento che le varie tecniche di analisi dei mercati finanziari sono usate quasi esclusivamente per tentare di anticipare i movimenti del mercato, viene spontaneo associare coloro che fanno analisi dei mercati con coloro che tentano di prevedere l’andamento futuro dei mercati

Si tratta di due cose completamente diverse.

In Tekta facciamo costantemente analisi di mercato domandandoci in quale fase è probabile che ci troviamo. Lo scopo di queste analisi non è tentare di anticipare i mercati, ma, all’interno dei piani finanziari concordati con i nostri clienti, applicare le strategie e - talvolta - le tattiche più adatte a quella fase. Ciascuna di queste strategie e tattiche prevede la possibilità di “funzionare” anche nel caso in cui l’analisi sia errata, semplicemente può funzionare in modo meno efficace. Lo scopo ultimo è quello di raggiungere gli obiettivi di vita collegati ad esigenze finanziarie dei nostri clienti, non azzeccare la previsione ed anticipare i mercati facendo extra-rendimenti rispetto alla media di mercato. Se poi - talvolta - si raggiunge anche questo obiettivo, meglio, ma non è lo scopo per il quale si realizzano queste analisi.

In sostanza, l’analisi delle varie fasi dei mercati è un “perfezionamento” non strettamente necessario al funzionamento di un piano finanziario, ma - come professionisti del settore - puntiamo sempre all'eccellenza della nostra attività e quindi facciamo analisi dei mercati pur essendo perfettamente consapevole dei limiti di queste analisi ed utilizzandole con grande prudenza.

Il servizio di informazione gratuito “avviso ai naviganti” si compone di una newsletter a frequenza settimanale con i principali fatti accaduti durante la settimana ed una comunicazione aperiodica, che chiamiamo “Tekta Flash” che inviamo quando accadono fatti, interni o esterni ai mercati finanziari, che possono cambiare lo scenario di medio termine oppure quando riteniamo importante che i nostri lettori siano preparati ad alcune eventualità che potrebbero accadere.

Il Tekta Flash inviato ieri aveva proprio questo scopo. Ecco il testo:

—------

Tekta Flash: Confermato l’inizio del nuovo bull market: attendiamo una correzione “seria”.

All’inizio di Luglio abbiamo inviato ai clienti di Tekta il consueto punto trimestrale sui mercati.

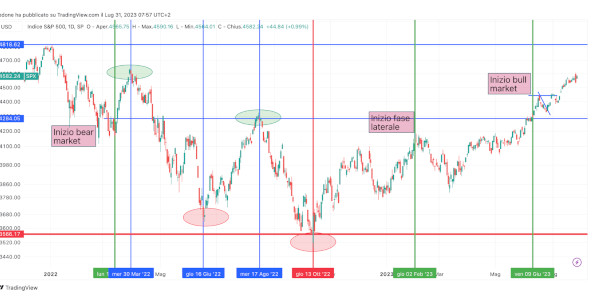

All’interno di questo report abbiamo pubblicato un grafico dello S&P 500 con un’analisi che rappresentava l’ipotesi che il 9 Giugno 2023 si potesse considerare l’inizio di una nuova fase positiva della durata di svariati trimestri. Il grafico pubblicato allora era il seguente.

Prima di continuare è doverosa una breve premessa.

Le analisi grafiche, prese singolarmente, hanno scarsissimo valore. Chi ci legge da tempo sa benissimo che noi riteniamo che sia impossibile fare consistentemente previsioni affidabili sull’andamento di breve termine dei mercati finanziari (per chi l’avesse persa, consiglio caldamente la lettura della serie di articoli dal titolo: “Il crollo azionario del 2022 e gli àuguri finanziari”).

I grafici, per loro natura, sono molto facilmente fuorvianti. Un po’ come le statistiche, “opportunamente torturati” possono “confessare qualunque cosa".

Bisogna quindi sempre diffidare da chi propone una tesi giustificandola solo sulla base di un grafico.

I grafici possono essere utili perché facilitano molto la trasmissione di concetti complessi, fanno memorizzare le informazioni in modo più efficace ed in generale sono molto utili ai fini didattici perché riescono a far intuire alcuni concetti che, trasmessi a parole, richiederebbero tanti più sforzi.

Al tempo stesso, però, invito sempre tutti i lettori ad osservarli con grande scetticismo.

Fatta questa premessa, è indubbio che chi segue i mercati finanziari da svariati anni, combinando diversi indicatori, soprattutto di tipo macroeconomico, con tanta esperienza, può riuscire ad identificare in quale fase di medio termine dei mercati azionari ci troviamo.

Per “fasi di medio termine” si intendono quelle che tendono a durare per alcuni trimestri. I mercati finanziari, specialmente quelli azionari, tendono ad avere una certa ciclicità ed alcuni comportamenti tipici. Questo non significa affatto che sia possibile prevedere i mercati.

Il futuro è sempre aperto. In qualunque momento può accadere un fatto esterno ai mercati finanziari (esempi recenti: covid, guerra in Ucraina) che rompe il comportamento tipico e crea nuovi scenari.

Per questa ragione è di fondamentale importanza non investire mai sulla base di una previsione sull’andamento futuro dei mercati. Dire - come stiamo affermando qui - che riteniamo di essere entrati in una nuova fase rialzista dei mercati non deve significare acquistare azioni per questa ragione.

Chi legge questi Tekta Flash da tempo sa che abbiamo scritto un “Tekta Flash” per ciascuna delle fasi più significative dell’ultimo ciclo del mercato azionario.

Il 6 Marzo 2022 abbiamo inviato un Tekta Flash dal titolo “Prepararsi al peggio”, era la data nella quale si poteva “certificare” l’inizio del bear market (mercati azionari che scendono di oltre il 20% e che in genere durano per alcuni trimestri)

Il 14 Settembre il Tekta Flash si intitolava: “La seconda ondata si dispiega”

Il 14 Ottobre 2022: “Siamo nel punto minimo della “seconda ondata”?”

Il 3 Febbraio: “Cambia lo scenario di medio termine” nel quale proponevo la tesi che ci trovavamo nella fase laterale che segue il bear market.

Il 15 Giugno il Tekta Flash aveva il titolo: “Momento di potenziale svolta nei mercati azioni?” e proponevo la tesi, approfondita nell’analisi trimestrale che inviamo solo ai clienti, che potremmo trovarci all’inizio di un nuovo bull market.

L’andamento del mese di Luglio ha confermato che ci troviamo all’inizio di un bull market. Solo un evento esterno ai mercati finanziari - sempre possibile - sarebbe in grado di modificare lo scenario. Vediamo come si presenta il grafico ad oggi.

Vediamo che nella seconda metà di Giugno si è tentata una piccola correzione (il segmento blu discendente) ma questa è stata immediatamente recuperata e l’indice ha fatto un rialzo di circa il 6% da quel minimo relativo.

L’esperienza ci dice che - solitamente - dopo l’inizio del bull market il mercato fa una correzione un po’ più seria tra il 5 ed il 10% che spesso - ma non necessariamente - porta l’indice in prossimità dell’area che ha “sancito” il cambio di stato (nel nostro caso nell’intorno di 4300 punti dello S&P500). Superata questa correzione un po’ tutti gli operatori dei mercati finanziari abbandonano la mentalità da bear market e per diversi trimestri torna il sereno sui mercati azionari, naturalmente sempre intervallato da piccole fasi di discese, ma non correzioni superiori al 20-25%.

Ricordiamo sempre che nei mercati azionari le discese sono “eventi”, cioè durano relativamente poco e sono molto “rumorosi”. Le salite, invece, sono “processi”, cioè impiegano molto più tempo e quasi non ce ne accorgiamo mentre accadono perché sono intervallate da diverse correzioni di relativamente lieve entità.

In conclusione, dopo aver archiviato la fase discendente dei mercati azionari (a Febbraio) possiamo confermare che a Giugno abbiamo archiviato anche la fase laterale e ci troviamo in una fase di salita dei mercati azionari la quale, ragionevolmente, durerà diversi trimestri.

Questi però, saranno intervallati da correzioni. Quella che abbiamo avuto a metà Giugno è insignificante e non si può neppure definire una vera e propria correzione. Dobbiamo attenderci una correzione seria, almeno superiore al 5% collegata ad almeno un po’ di negatività che metta in discussione l’ipotesi di base di essere entrati in un bull market.

Da adesso, e per diversi trimestri, le correzioni dei mercati saranno il momento migliore per aumentare la quota di azionario di coloro che sono sotto pesati rispetto al proprio profilo di rischio ed ai propri obiettivi d’investimento.

l’associazione non percepisce ed è contraria ai finanziamenti pubblici (anche il 5 per mille)

La sua forza economica sono iscrizioni e contributi donati da chi la ritiene utile

DONA ORA

ARTICOLI IN EVIDENZA

4 maggio 2025 13:55

4 maggio 2025 8:52

3 maggio 2025 17:41

1 maggio 2025 16:04

1 maggio 2025 15:04

30 aprile 2025 15:18

30 aprile 2025 15:11

29 aprile 2025 9:46

24 aprile 2025 13:53

24 aprile 2025 0:01

TEMI CALDI

3 aprile 2025 (1 post)

27 marzo 2025 (2 post)

22 marzo 2025 (1 post)

6 marzo 2025 (1 post)

5 marzo 2025 (1 post)

4 marzo 2025 (1 post)

26 febbraio 2025 (1 post)

21 febbraio 2025 (1 post)

9 febbraio 2025 (1 post)