ETF: tutto quello che avreste voluto sapere ma non avete mai osato chiedere

Articolo di Alessio Vannucci

21 marzo 2024 13:02

In un contesto in cui sempre più persone si avvicinano al mondo degli investimenti, gli ETF hanno guadagnato una notevole popolarità, affermandosi come uno degli strumenti maggiormente raccomandati da noi consulenti finanziari indipendenti. Per questo motivo, abbiamo deciso di creare questa guida approfondita, con l'obiettivo di fornire una comprensione esaustiva di questi strumenti e di come possano essere utilizzati in maniera efficace per il raggiungimento dei propri obiettivi finanziari.

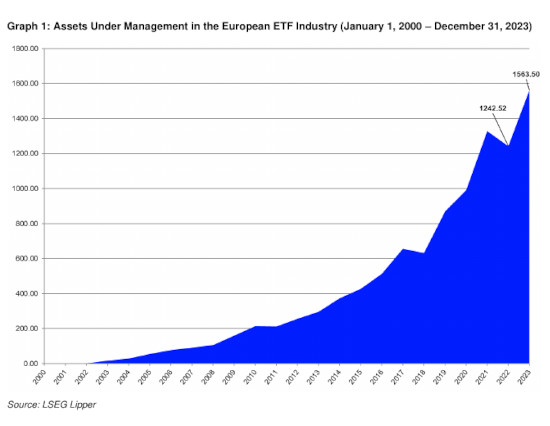

In un contesto in cui sempre più persone si avvicinano al mondo degli investimenti, gli ETF hanno guadagnato una notevole popolarità, affermandosi come uno degli strumenti maggiormente raccomandati da noi consulenti finanziari indipendenti. Per questo motivo, abbiamo deciso di creare questa guida approfondita, con l'obiettivo di fornire una comprensione esaustiva di questi strumenti e di come possano essere utilizzati in maniera efficace per il raggiungimento dei propri obiettivi finanziari.Gli ETF rappresentano un modo conveniente e accessibile per ottenere un'ampia diversificazione all'interno dei propri portafogli. Hanno conosciuto una crescita esponenziale negli ultimi anni, con masse gestite che si avvicinano ai 10 trilioni (!) di dollari a livello globale.

Il motivo principale della loro popolarità è che gli ETF offrono la possibilità di replicare la performance di interi indici o settori di mercato tramite un unico prodotto negoziabile in borsa. Con un solo acquisto si può avere esposizione a centinaia o migliaia di titoli sottostanti, bypassando i rischi dell'investimento concentrato in singoli strumenti.

Il motivo principale della loro popolarità è che gli ETF offrono la possibilità di replicare la performance di interi indici o settori di mercato tramite un unico prodotto negoziabile in borsa. Con un solo acquisto si può avere esposizione a centinaia o migliaia di titoli sottostanti, bypassando i rischi dell'investimento concentrato in singoli strumenti.Che tu sia un investitore alle prime armi o più esperto, comprendere appieno gli ETF può aprire nuove opportunità per costruire portafogli efficienti ed allineati ai tuoi obiettivi. In questa serie esploreremo nel dettaglio cosa sono, come vengono creati e gestiti, e perché vale la pena considerarli come componenti fondamentali del portafoglio.

Cosa sono gli ETF?

Un ETF, o Exchange Traded Fund (lett. “fondo scambiato in borsa”), è un fondo di investimento negoziabile in borsa proprio come le singole azioni. Gli ETF sono costruiti per replicare la performance di un indice o paniere di titoli specifico, come ad esempio l'indice S&P 500 per il mercato azionario statunitense.

Nel 1989, nacque l'idea del fondo negoziato in borsa (ETF). Inizialmente commercializzato agli investitori come "Index Participation Shares", questo innovativo nuovo prodotto finanziario era stato pensato per funzionare come proxy dell'indice S&P 500, pur essendo negoziato in borsa come un'azione. Tuttavia, al momento del suo lancio, questo prototipo di ETF primitivo fu immediatamente preso di mira dagli avvocati del Chicago Mercantile Exchange (CME), che lo accusarono di operare illegalmente come un contratto futures. Ne seguì una causa legale e un giudice federale di Chicago stabilì che questi prodotti dovessero essere ritirati dal mercato.

Un anno dopo, nel 1990, si può affermare che il Canada fu la culla del primo ETF di successo. Questa volta il prodotto venne chiamato "Toronto 35 Index Participation Units" (TIPs 35) e tracciava l'indice TSE-35, l'indice principale dell'epoca. I TIPs 35 furono subito lodati per l'esposizione a basso costo che offrivano alle azioni canadesi e, poco dopo, molti altri ETF seguirono le orme, sia in Canada che negli Stati Uniti. In particolare, nel 1993 venne introdotto l'ETF SPDR S&P 500 Trust lanciato nel 1993 dalla State Street Global Advisors, replicando l'indice azionario S&P 500.

Il processo di creazione di un ETF inizia quando una società di gestione patrimoniale acquista tutte le azioni o obbligazioni che compongono l'indice di riferimento, nelle stesse proporzioni di ponderazione dell'indice stesso. Questi titoli vengono poi raggruppati in un trust o fondo di investimento.

A questo punto, la società emette quote del fondo, chiamate "azioni" dell'ETF, che vengono quotate e negoziate sui mercati azionari allo stesso modo di un'azione ordinaria. Ogni azione ETF rappresenta una quota proporzionale del patrimonio netto complessivo del fondo.

La replica dell'indice sottostante può avvenire in tre modi principali:

- Replica fisica totale: l'ETF detiene tutte le componenti dell'indice nelle stesse esatte proporzioni di ponderazione. Questa è la forma più semplice e trasparente di replica;

- Replica fisica a campionamento: per ragioni di costo, liquidità o altri fattori, l'ETF può detenere solo un campione rappresentativo e ottimizzato dei titoli dell'indice, anziché replicarlo interamente;

- Replica sintetica tramite swap: invece di detenere fisicamente i titoli, l'ETF utilizza contratti swap over-the-counter con una controparte, tipicamente una banca d'investimento. Lo swap replica la performance dell'indice a fronte di un flusso di pagamenti regolare. La replica tramite swap permette di ottenere esposizione a indici di mercati o asset anche poco liquidi o difficili da replicare fisicamente. Tuttavia, introduce un rischio di controparte aggiuntivo nel caso la controparte dello swap non sia in grado di adempiere ai propri obblighi contrattuali.

Gli ETF a replica fisica totale o campionata tendono a essere più trasparenti e con costi più contenuti rispetto a quelli sintetici. Tuttavia, questi ultimi possono essere l'unica opzione praticabile per alcuni segmenti di mercato (materie prime ad esempio).

Quando un investitore acquista azioni di un ETF, sta essenzialmente comprando una piccola parte dell'intero paniere di titoli sottostanti. Le oscillazioni di prezzo dell'ETF riflettono fedelmente l'andamento dei titoli che lo compongono.

Gli ETF possono essere strutturati come fondi ad accumulazione o a distribuzione dei proventi generati dai titoli sottostanti. Negli ETF ad accumulazione, eventuali dividendi o cedole vengono automaticamente reinvestiti all'interno del fondo. Negli ETF a distribuzione invece, questi proventi vengono periodicamente distribuiti sotto forma di pagamenti cash agli investitori.

Vantaggi

Gli ETF offrono numerosi vantaggi rispetto ad altri strumenti di investimento che li rendono un'opzione molto apprezzata da investitori di ogni livello di esperienza. Pur condividendo alcune caratteristiche con fondi comuni e azioni, gli ETF combinano in modo unico diversi fattori estremamente vantaggiosi:

- Diversificazione semplice ed economica - La principale attrattiva degli ETF è la capacità di ottenere un'ampia diversificazione con un unico investimento. Un solo ETF può fornire esposizione a centinaia o migliaia di titoli azionari, obbligazionari o di altre asset class. Questo elevato grado di diversificazione aiuta a ridurre il rischio specifico di società o settori individuali.

- Costi contenuti - Rispetto ai fondi comuni di investimento tradizionali, gli ETF vantano tipicamente commissioni di gestione annuali molto più basse, spesso inferiori allo 0,20%. Avere meno costi operativi significa che una fetta minore dei rendimenti viene erosa, massimizzando i guadagni per l'investitore nel lungo periodo.

- Estrema liquidità - Negoziati sui mercati azionari come le singole azioni, gli ETF offrono un'elevata liquidità permettendo di comprare e vendere con facilità durante l'orario di contrattazione. Questo li rende adatti anche per strategie di trading attivo.

- Trasparenza delle componenti - A differenza dei fondi tradizionali "opachi", gli ETF rendono pubblica giornalmente la composizione esatta del portafoglio sottostante. Gli investitori sanno con precisione quali titoli detengono e in quali proporzioni.

- Accesso a opportunità specialistiche - Esistono ormai ETF per quasi ogni area di investimento, dai mercati azionari/obbligazionari ai settori di nicchia, alle strategie fattoriali o tematiche specifiche. Ciò permette di diversificare in modo mirato anche verso asset non facilmente raggiungibili.

A questo punto possiamo procedere con un confronto tra gli ETF e altri strumenti di investimento comuni come azioni, obbligazioni e fondi comuni di investimento tradizionali, evidenziando somiglianze e differenze principali.

Confronto con altri tipi di investimento

- mentre gli ETF vengono negoziati come le singole azioni/obbligazioni, offrono rispetto a queste un livello di diversificazione nettamente superiore. Un titolo singolo espone l'investitore al rischio specifico di un'unica società (o Stato), mentre un ETF fornisce esposizione frazionata a centinaia o migliaia di titoli azionari e/o obbligazionari attraverso un unico prodotto;

- gli ETF e i fondi comuni di investimento hanno in comune il fatto di essere portafogli diversificati gestiti professionalmente. Tuttavia, gli ETF, mancando della struttura distributiva ed essendo gestiti passivamente, tendono ad avere commissioni di gestione annuali nettamente inferiori. Inoltre, essendo negoziati in borsa gli ETF possono essere acquistati e venduti in qualsiasi momento durante l'orario di borsa, mentre i fondi comuni sono acquistati e riscattati direttamente dalla società di gestione al valore patrimoniale netto (NAV) di fine giornata.

Conclusione

Questa introduzione mirava a fornire le basi per comprendere cosa sono gli ETF, il processo alla loro base, e i principali vantaggi che li rendono strumenti così apprezzati da un numero sempre crescente di investitori con diverse esigenze e obiettivi.

Combinando caratteristiche di fondi comuni e singole azioni, gli ETF offrono un livello di diversificazione, liquidità e trasparenza difficilmente raggiungibile in passato, il tutto a costi estremamente contenuti.

Naturalmente, come ogni investimento, anche gli ETF presentano rischi e complessità che meritano un'attenta valutazione.

Per ora ci siamo concentrati sulle opportunità offerte dagli ETF, il motivo della loro crescente popolarità e perché vale la pena approfondire la conoscenza per sfruttare appieno i potenziali benefici nella costruzione dei propri investimenti. Nei prossimi articoli di questa guida approfondiremo le diverse tipologie esistenti, l'impatto dei costi e della tassazione e quali sono le caratteristiche da tenere in considerazione quando si sceglie un ETF.

Qui i successivi articoli

- parte 2

- parte 3

l’associazione non percepisce ed è contraria ai finanziamenti pubblici (anche il 5 per mille)

La sua forza economica sono iscrizioni e contributi donati da chi la ritiene utile

DONA ORA

ARTICOLI IN EVIDENZA

1 maggio 2025 16:04

1 maggio 2025 15:04

1 maggio 2025 12:52

30 aprile 2025 15:18

30 aprile 2025 15:11

29 aprile 2025 9:46

24 aprile 2025 13:53

24 aprile 2025 0:01

23 aprile 2025 15:24

16 aprile 2025 12:13

TEMI CALDI

3 aprile 2025 (1 post)

27 marzo 2025 (2 post)

22 marzo 2025 (1 post)

6 marzo 2025 (1 post)

5 marzo 2025 (1 post)

4 marzo 2025 (1 post)

26 febbraio 2025 (1 post)

21 febbraio 2025 (1 post)

9 febbraio 2025 (1 post)