Investire in azioni: quanto rende e quanto si rischia?

Articolo di Alessandro Pedone

10 luglio 2018 12:48

Quest'articolo è scritto per persone che sanno poco o niente d’investimenti finanziari e dovrebbe, almeno nelle speranze dell’autore, risultare di facile lettura. Per questo motivo sarà necessariamente un po’ impreciso se letto con un occhio accademico. Lo scopo è quello di fornire un contributo pratico per rispondere alla domanda “conviene investire in azioni?” che potrebbe porsi un investitore alle prime armi.

Quest'articolo è scritto per persone che sanno poco o niente d’investimenti finanziari e dovrebbe, almeno nelle speranze dell’autore, risultare di facile lettura. Per questo motivo sarà necessariamente un po’ impreciso se letto con un occhio accademico. Lo scopo è quello di fornire un contributo pratico per rispondere alla domanda “conviene investire in azioni?” che potrebbe porsi un investitore alle prime armi.

Alcuni concetti di base dell’investimento azionario

Partiamo dalle basi. Che cosa sono le azioni? Le azioni sono dei titoli rappresentativi del capitale di un’azienda. Comprare azioni significa diventare soci di un’azienda e parteciparne così alle sorti, nel bene e nel male. Con il possesso di azioni si acquisiscono alcuni diritti legati alla gestione dell’azienda e – soprattutto - il diritto alla partecipazione degli utili che produce la società. Per saperne di più si possono leggere sul sito del Governo dedicato all’educazione finanziaria, qui.E’ evidente che investire in singole azioni richiede una conoscenza molto particolare del business dell’azienda. E’ una cosa non alla portata dell’investitore non evoluto. Diverso è il discorso quando si parla d’investire in centinaia d’aziende tutte contemporaneamente. Questo è possibile grazie ai fondi d’investimento.

Un particolare tipo di fondo d’investimento, che consente di replicare passivamente un indice, è rappresentato dagli ETF, o Exchange Traded Fund. Acquistando una quota di un’ETF si compra una piccola quota di un paniere di titoli (in questo caso parliamo di azioni). La vita di una singola azione è poco importante, è l’andamento del complesso del settore che è ciò che importa. Il paniere di titoli è scelto in base ad un “indice”. Un indice non è altro che una serie di regole che determina quali fra le migliaia di aziende quotate devono essere prese in considerazione.

Ci sono indici che selezionano le aziende su base geografica (ad esempio le Azioni Europee, o dell’area Euro), altri, in base alla capitalizzazione (aziende di grandi dimensione, piccole, medie), altri ancora in base al settore (industriali, finanziari, tecnologici, ecc.). Insomma, moltissime possibilità di scelta. Il concetto base da portare a casa qui è il seguente: investendo in un paniere di titoli, in genere, si diminuiscono i rendimenti attesi, ma ci si mette al riparo da potenziali grandi perdite come il fallimento di un’azienda o suoi cambiamenti così gravi che mettono a rischio il capitale o una parte molto consistente di esso.

Da cosa è determinato il rendimento delle azioni?

Il rendimento di un investimento azionario è dato da due componenti: il dividendo e il capital gain (o loss). Il dividendo è una parte di utili che l’azienda decide di distribuire. Ci sono aziende che per molti anni non hanno distribuito dividendi, ma che preferiscono utilizzare quei soldi per continuare a fare investimenti (aumentando il valore dell’azienda). Altre aziende hanno una politica di distribuzione dei dividenti sostanziosa. In media il dividendo annuo di un paniere molto diversificato di azioni è nell’ordine di grandezza dell’1-2% l’anno.Ovviamente il dato cambia molto di anno in anno e da paniere a paniere. Il capital gain è il guadagno che si ottiene dalla differenza fra il prezzo di vendita e quello di acquisto. In alcuni casi è un gain (cioè un guadagno) in altri casi è una loss, in altre parole una perdita o minusvalenza. Il primo concetto fondamentale da acquisire in tema di rendimento delle azioni è che il prezzo non necessariamente corrisponde al valore dell’azienda. Il valore è un concetto più “sfumato” e dipende dal criterio di calcolo, il quale – a sua volta – varia in funzione del tipo di analisi che si desidera fare. Si può fare l’esempio di una casa.

Una casa ha un valore che può essere calcolato come costo di costruzione. Un altro criterio di calcolo potrebbe essere quello della capacità di generare reddito con gli affitti. Qui avremmo un altro tipo di valore. Poi c’è il prezzo che qualcuno è disposto a pagare per comprarla, questo è un altro concetto. Spesso ci si può confondere e si chiama “valore” anche il prezzo del mercato, ma si tratta di una semplificazione. Per quanto la determinazione del valore sia qualcosa di piuttosto discutibile mentre il prezzo è qualcosa di determinato, si può affermare che ci sono fasi dei mercati nei quali il prezzo tende ad essere superiore al suo valore e fasi in cui il valore è superiore al prezzo di mercato opposte. C’è sempre un grande dibattito su quest’argomento. Ovviamente gli analisti non sono quasi mai tutti d’accordo, altrimenti il mercato non esisterebbe perché non ci sarebbe più nessuno disponibile a negoziare.

La variazione dei prezzi delle azioni

Iniziamo ad entrare in un terreno minato. Cosa determina l’andamento dei prezzi delle azioni? Se gli esseri umani fossero completamente razionali e vi fosse un’unica tipologia d’investitore sul mercato, il prezzo delle azioni tenderebbe a muoversi solo in base alle nuove notizie che incidono sulla redditività futura dell’azienda. Il mondo reale, però, è molto più complesso. Le informazioni che potenzialmente incidono sui rendimenti delle aziende sono moltissime e sempre di difficile valutazione. Le tipologie d’investitori che sono presenti sul mercato sono diverse (ad esempio un fondo pensione ed un hedge fund tanto per fare due esempi). Gli operatori agiscono prevalentemente guidati dalle emozioni. Solo secondariamente dalla razionalità. Per alcune tipologie di operatori il valore dell’azienda non conta assolutamente niente, tutto quello che conta è il prezzo.Per altri (in grande minoranza) è l’opposto. Su questo punto, il concetto fondamentale è il seguente: il prezzo delle azioni è determinato da così tanti fattori, spesso molto intricati, che rendono sostanzialmente impossibile stimare con ragionevole precisione l’andamento del prezzo delle azioni, sia come paniere di azioni e, ancora di più, come singola azione.

L’andamento storico delle azioni: alcune premesse importanti

Coloro che propongono investimenti azionari, spesso, fanno vedere gli andamenti storici delle azioni negli anni passati. E’ noto che – come le autorità di vigilanza del settore impongono di ricordare - “i rendimenti passati non sono indicativi di quelli futuri”. Ciò nonostante, l’andamento passato è uno dei principali strumenti di decisione per la quasi totalità degli investitori. E’ fondamentale, quindi, fare alcune premesse.I mercati azionari attraversano fasi che possono essere anche molto lunghe e diverse le une dalle altre. Il fatto che un indice si chiami allo stesso modo per 50 anni non significa che sia sempre lo “stesso mercato”.

Il mercato azionario degli anni ’20, ad esempio, era qualcosa di molto diverso dai mercati attuali. Per fare un esempio, uno dei più famosi indici mondiali, lo S&P500 (l’indice delle 500 principali azioni USA) è composto in modo molto diverso oggi da come lo era 50 anni fa. Se prendessimo le stesse azioni che componevano lo S&P500 50 anni fa e volessimo vedere il rendimento di quelle aziende dopo 50 anni, sarebbe molto diverso (e decisamente peggiore) dell’andamento dell’indice.

Nel corso degli anni i mercati si sono evoluti profondamente. Fare analisi sui rendimenti azionari di 100 anni fa può dare un’idea di massima, ma sono dati che vanno presi in modo molto, molto indicativo. Il periodo storico che si osserva può portare a conclusioni molto diverse. Mercati azionari diversi, cioè indici diversi, ovvero panieri di azioni diverse, anche all’interno dello stesso periodo storico, possono avere andamenti molto dissonanti (come vedremo sotto).

Quando parliamo di statistica applicata ai mercati finanziari, dobbiamo sempre ricordare che: “i numeri, opportunamente torturati, possono confessare qualsiasi cosa”.

In effetti è discutibile lo stesso utilizzo della statistica ai mercati finanziari poiché in genere i dati sui quali basiamo le analisi sono troppo pochi e troppo diversi fra loro. Come abbiamo detto, il prezzo delle azioni di oggi ed il prezzo delle azioni di 50 anni fa possono essere cose simili, ma non esprimono lo stesso fenomeno. Tutte queste premesse per dire che i dati che mostreremo in seguito, e che potrete rivedere meglio attraverso il foglio di calcolo allegato, vanno presi non tanto per i rendimenti in sé, quando per osservarne la variabilità e la tendenza in funzione del periodo di osservazione.

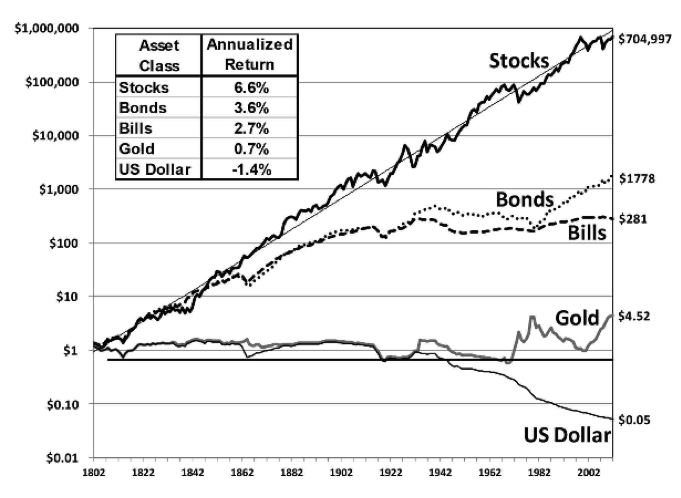

Concetti molto diffusi da maneggiare con cura

Fra gli operatori dei mercati finanziari, negli anni, si sono stratificati alcuni concetti frutto di ricerche basate sull’analisi delle variazioni dei prezzi delle azioni. Gli ultimi 15-20 anni, hanno un po’ modificato alcune di queste opinioni. Quando il sottoscritto iniziava la sua avventura nello studio dei mercati finanziari, ormai più di vent’anni fa, il libro che aveva contribuito a modellare il pensiero dominante tra gli operatori era intitolato “Stocks for the long run” (azioni per il lungo periodo) di Jeremy Siegel. La prima edizione del libro era del 1994; analizzava l’andamento delle obbligazioni e delle azioni dal 1802. I dati sono “schiaccianti” e si possono sintetizzare nel seguente grafico che si commenta da solo (ripreso dall’ultima edizione del libro).Nota per chi non legge l’inglese: Stocks = azioni; Bond = obbligazioni; Bill = liquidità, investimenti a breve termine; Gold = Oro, US Dollar = dollaro americano. Il grafico mostra l’andamento del prezzo già depurato dall’inflazione. Infatti, un dollaro americano (cioè mantenere le disponibilità non investite) del 1802 diventa 5 centesimi dopo 200 anni.

Il rendimento, al netto dell’inflazione (ma non dei costi) delle azioni americane in 200 anni di storia – secondo queste ricerca – sarebbe stato del 6,6% annuo. Un dollaro si sarebbe moltiplicato di oltre settecento mila volte in 200 anni. Mentre investendo in obbligazioni si sarebbe moltiplicato di “solo” mille e settecento volte. Non parliamo dell’investimento a breve termine e dell’oro che hanno rivalutazioni insignificanti.

Al di là delle intenzioni del suo autore, questo libro ha avuto una grande influenza fra gli operatori finanziari diffondendo il messaggio che nel lungo termine le azioni vincono sempre rispetto agli altri investimenti finanziari. Verso la fine degli anni ’90 era opinione diffusa fra la grande maggioranza degli operatori che fosse assolutamente insensato non investire in azioni se si aveva un periodo di 5-10 anni a disposizione. Lo scoppio della bolla tecnologica del 2000 e poi la crisi del 2008 ha messo un po’ in crisi questo concetto che comunque rimane forte.

Qual è il problema di un’analisi di questo tipo?

- In primo luogo, parliamo di un mercato molto particolare, ovvero il mercato azionario migliore del mondo, espressione di un periodo storico che ha visto gli USA dominare il mondo economicamente e finanziariamente. Nessuno ci dice che il prossimo periodo sarà così e nessun europeo investe (giustamente) il 100% delle sue azioni in USA. Cosa è accaduto nel resto del mondo? Non abbiamo dati così lunghi (ed a poco servirebbero a causa del punto 3).

- Per un investitore che non ragiona in dollari, quel mercato non è investibile se non attraverso il cambio della propria valuta il che introduce un'altra variabile da considerare per calcolare il rendimento reale. Variabile che può incidere molto significativamente.

- Ma il problema più grande è che 200 anni di storia sono decisamente troppi per poter trarre delle informazioni utili oggi. Il risultato di 200 anni non ci dice molto rispetto al risultato di un periodo di 5 o 10 anni. E soprattutto di quelli della nostra epoca!

Ad esempio, se analizziamo un periodo di 12 mesi a partire dal Gennaio 1871. Il primo periodo andrà da Gennaio a Dicembre (compresi), il secondo periodo andrà da Febbraio a Gennaio dell’anno successivo. Poi da Marzo a Febbraio dell’anno successivo, ecc. Nel database di Shiller, attualmente, ci sono 1771 dati mensili. Si possono ricavare quindi 1770 variazioni mensili, 1759 variazioni di 12 mesi, 1711 variazioni di 60 mesi (5 anni) e così via. Di tutti questi dati possiamo ricavare il rendimento medio, la percentuale di periodi nei quali il rendimento è stato negativo, la media del rendimento negativo ( cioè la media dei soli periodi in cui il rendimento è stato negativo), il peggior rendimento negativo registrato, la media dei rendimenti positivi ed il miglior rendimento positivo. Con questi dati abbiamo una rappresentazione più utile per capire cosa possiamo ragionevolmente aspettarci dal miglior mercato azionario del mondo, se il futuro dovesse essere simile a ciò che è stato nel lunghissimo periodo passato.

Vediamo la tabella con queste analisi e poi commentiamola.

| Periodo | 1 Mese | 1 anno | 5 anni | 10 anni | 20 anni |

| Numero di casi | 1770 | 1759 | 1711 | 1651 | 1531 |

| Rendimento medio | 0,28% | 4,02% | 19,94% | 38,18% | 80,31% |

| % periodi negativi | 43,45% | 40,53% | 39,22% | 31,01% | 25,08% |

| Media negativi | -3,00% | -13,30% | -21,50% | -30,12% | -30,55% |

| Peggiore | -26,47% | -61,82% | -63,91% | -66,31% | -67,09% |

| Media positivi | 2,82% | 15,83% | 46,68% | 68,88% | 117,42% |

| Migliore | 51,41% | 133,26% | 234,47% | 262,05% | 570,88% |

La rappresentazione che ci forniscono questi dati è un po’ più problematica del grafico di Siegel. In primo luogo, dobbiamo sottolineare che ci riferiamo alle variazioni dei prezzi reali (cioè depurati dall’inflazione) i quali non includono i dividendi. D’altra parte, non tengono neppure conto della tassazione e dei costi, quindi le due cose potrebbero tendere, almeno parzialmente, a bilanciarsi. Uno dei concetti molti diffusi sull’investimento azionario è la questione del “lungo termine”, per poter valutare un investimento azionario è necessario farlo nel famoso “lungo termine” che viene spesso identificato in 5-10 anni. In realtà, se parliamo di 5 anni, non c’è una diminuzione molto significativa delle probabilità di avere rendimenti negativi. Possiamo vedere che circa 4 anni su 10 sono negativi. Se prendiamo un periodo di 5 anni, rimaniamo sempre sullo stesso livello di probabilità di avere rendimenti negativi (in termini reali). Se parliamo di un periodo di 10 anni vediamo una diminuzione, ma rimangono circa 3 decenni ogni 10 che hanno rendimenti reali negativi. Su periodi di 20 anni passiamo a 2,5 ventenni ogni 10 con rendimenti negativi. La media aritmetica dei rendimenti (che comprendono i periodi positivi e negativi) è pari a circa il 4% anno. Quando le cose vanno male, però, in media si perde il 13% su un anno. Su un gruppo di 5 anni, (sempre quando le cose vanno male) in media si perde oltre il 20% nei 5 anni. D’altra parte, quando le cose vanno bene, si guadagna molto più di più del 4% annuo. In media il 15% sull’anno ed oltre il 45% sui 5 anni.

A qualcuno del settore potrà apparire molto strano il dato riferito ai 20 anni. E’ opinione diffusa, fra gli operatori del settore, che investendo su 20 anni non ci sia la possibilità di perdere soldi. Questa convinzione è fondata sull’analisi del mercato USA, su un periodo più breve, su rendimenti nominali (cioè che non considerano l’inflazione) e con dividenti. Tutto questo spiega la differenza rispetto alle nostre analisi. Ricordiamoci sempre che qui stiamo parlando del miglior mercato del mondo. Dopo vedremo la variabilità che abbiamo investendo in altri mercati azionari. Adesso vediamo come variano i dati cambiando il periodo analizzato. Si potrebbe, con buone ragioni, argomentare che è insensato utilizzare i dati dell’ottocento ed i primi del 900 per farsi un’idea su cosa potrà accadere in futuro. Andiamo a vedere come cambierebbe la tabella analizzando soltanto i dati dal gennaio 1950 ad oggi. Osserveremo che i dati sono un po’ più positivi, anche se non ci sono grandi cambiamenti nella sostanza. Il rendimento medio annuo supera il 5%, dal 4% della tabella precedente. La probabilità di avere anni negativi scende mediamente di un 5% circa, il che non è male. Sui 10 anni diventa di circa un quarto, simile al periodo di 20 anni.

Ecco la tabella:

| Periodo | 1 Mese | 1 anno | 5 anni | 10 anni | 20 anni |

| Numero di casi | 822 | 811 | 763 | 703 | 583 |

| Rendimento medio | 0,39% | 5,25% | 27,86% | 52,07% | 113,72% |

| % periodi negativi | 42,09% | 34,28% | 33,68% | 26,03% | 24,87% |

| Media negativi | -2,65% | -12,10% | -20,97% | -35,00% | -24,64% |

| Peggiore | -19,58% | -43,56% | -48,05% | -57,51% | -49,79% |

| Media positivi | 2,60% | 14,30% | 52,66% | 82,71% | 159,52% |

| Migliore | 11,74% | 48,98% | 179,18% | 255,58% | 570,88% |

Possiamo ripetere questo “gioco” accorciando ancora il periodo di analisi e troveremo risultati ancora più interessanti. La seguente tabella analizza il periodo dal gennaio 1980.

| Periodo | 1 Mese | 1 anno | 5 anni | 10 anni | 20 anni |

| Numero di casi | 453 | 442 | 394 | 334 | 214 |

| Rendimento medio | 0,50% | 6,82% | 39,73% | 74,44% | 178,33% |

| % periodi negativi | 41,72% | 27,60% | 25,89% | 15,27% | 0,00% |

| Media negativi | -2,55% | -13,52% | -19,03% | -27,01% | - |

| Peggiore | -19,58% | -42,29% | -40,65% | -54,18% | 48,73% |

| Media positivi | 2,68% | 14,57% | 60,26% | 92,73% | 178,33% |

| Migliore | 11,74% | 48,98% | 179,18% | 255,58% | 450,37% |

Sembrano risultati piuttosto incoraggianti anche se dobbiamo considerare che qui il numero di dati che stiamo analizzando iniziano a diventare veramente pochi e poco significativi. A dimostrazione di questo possiamo accorciare ancora l’analisi agli ultimi 20 anni (ovviamente togliendo la colonna dei 20 anni perché non avremmo dati), vediamo cosa troviamo.

| Periodo | 1 Mese | 1 anno | 5 anni | 10 anni |

| Numero di casi | 241 | 230 | 182 | 122 |

| Rendimento medio | 0,26% | 3,48% | 16,20% | 12,65% |

| % periodi negativi | 41,91% | 30,43% | 50,00% | 39,34% |

| Media negativi | -2,95% | -16,23% | -18,88% | -28,31% |

| Peggiore | -19,58% | -42,29% | -40,65% | -54,18% |

| Media positivi | 2,58% | 12,10% | 51,28% | 39,22% |

| Migliore | 11,74% | 48,72% | 121,56% | 89,70% |

Negli ultimi 20 anni il mercato americano ha reso meno della sua media storica, molto meno rispetto ai decenni precedenti. Troviamo addirittura che abbiamo il 50% di probabilità di perdere soldi in un periodo di 5 anni.

Questo dato, apparentemente incongruente, è dovuto al fatto che abbiamo attraversato due grandi crisi finanziarie (scoppio della bolla di Internet e crisi dei mutui in USA) abbastanza ravvicinate ed è ovvio che su un numero di anni piuttosto esigui questo incida molto. Sarebbe sicuramente sbagliato prendere quest’ultima tabella come una stima dei rendimenti dei prossimi 20 anni. La tabella, però, ci ricorda come all’interno del dato di lunghissimo periodo vi sono periodi molto diversi dalla media e – purtroppo – l’investitore non può avere migliaia di “lunghi” periodi sui quali ripetere l’investimento così da puntare alla media.

Se vogliamo investire in azionario è indispensabile avere delle strategie che gestiscano i casi negativi, i quale -come abbiamo visto- non sono un’eccezione trascurabile, ma un numero significativo. Comprare e tenere per il lungo termine, ovvero la strategia d’investimento che animava il libro di Jeremy Siegel, potrebbe anche essere la strategia che si rivelerà la migliore nei prossimi 20 anni, ma certamente non è la strategia che mi sento di consigliare a nessuno. Credo che sia di gran lunga preferibile puntare a diminuire il rendimento atteso futuro, ma riducendo al contempo in modo significativo, fino a portarle prossime allo zero, le probabilità di avere rendimenti negativi in periodi superiori a 5-10 anni.

Usciamo dal migliore mercato azionario del mondo…

Come abbiamo detto il mercato azionario americano è quello di gran lunga più utilizzato per le principali analisi alla base della convinzione che investire in azioni nel lungo termine è molto conveniente. Abbiamo preparato un foglio di calcolo che riproduce gli stessi dati delle tabelle mostrate sopra anche per una serie di altri mercati tutti denominati in Euro, quindi con l’ottica di un investitore Italiano o Europeo. I mercati che abbiamo analizzato sono i seguenti (prima della virgola il nome dell’indice, dopo la descrizione più comprensibile):- MXWD Index, Azioni Mondiali

- MSCI WORLD VALUE INDEX, Azioni Mondiali Value

- MSCI WORLD GROWTH INDEX, Azioni Mondiali “Crescita”

- NASDAQ 100 STOCK INDX, Nasdaq

- TOPIX INDEX (TOKYO), Giappone

- S&P/ASX 200 INDEX, Australia

- MSCI INDIA, India

- FTSE 100 TR GBP P P, Turchia

- MSCI Switzerland EUR, Svizzera

- RJ/CRB TOTAL RETURN INDX, Mat. Prime

- DJUBS CrudeOilTR, Petrolio

- London Gold Market Fixing Ltd, Oro

- MSCI WORLD/MATERIAL, Basic Res

- MSCI WORLD/INDUSTRL, Industriali

- MSCI WORLD AUTO COMP INX, Auto

- MSCI WD PHARM & BIOTECH, Pharma & Bio

- MSCI WORLD RETAILING INX, Retail

- MSCI WORLD/INF TECH, Tecnologici

- MSCI WORLD HEALTH INDEX, Salute

- MSCI WORLD/FINANCE, Finanziari

- MSCI WORLD FOOD/STPL INX, Food

- MSCI WORLD INSURANCE INX, Assicurativi

- MSCI WORLD MEDIA INDEX, Media

Come si vede abbiamo riportato i primi tre indici che raggruppano le azioni mondiali.

Il primo è l’indice più diversificato che si possa immaginare. Gli altri due sono lo stesso indice separato per tipologia di aziende fra valore e crescita. Restando in USA non potevamo non mettere il famoso “Nasdaq” che è l’indice della borsa dove vengono quotate le aziende tecnologiche.

Poi abbiamo messo alcuni indici nazionali come Giappone, Australia, India, Turchia e Svizzera, per rappresentare mercati azionari abbastanza diversi fra loro per caratteristiche. Successivamente abbiamo messo tre indici di materie prime ed infine una serie di indici azionari mondiali che rappresentano aziende di settori più diversi. Tutti gli indici sono in Euro.

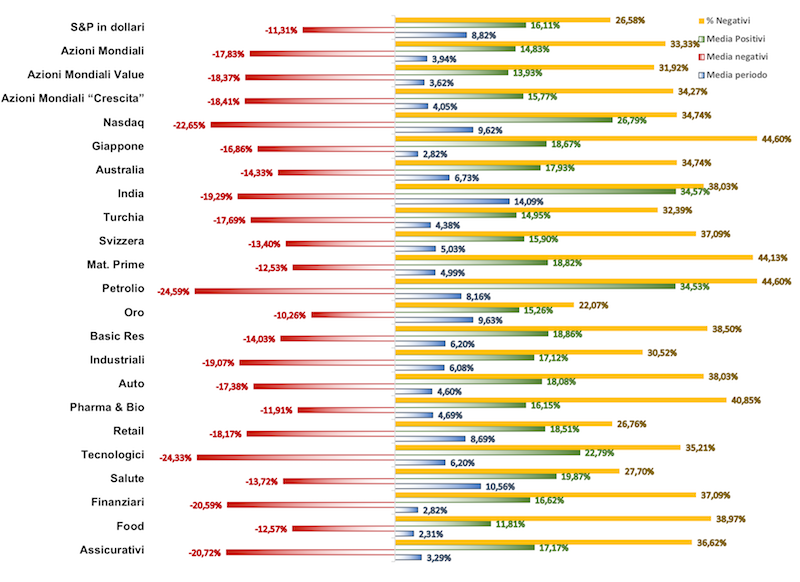

Lo scopo di quest’analisi è quella di concentrare l’attenzione del lettore sulla grande variabilità dei numeri. Analizzare solo un indice e trarre conclusioni dai dati di quell’analisi è molto fuorviante. Abbiamo già visto come selezionando un periodo o un altro si ottengono numeri anche significativamente diversi, adesso vediamo come fra i vari mercati vi sia una grande variabilità di risultati all’interno dello stesso periodo. Purtroppo, non esistono dati molto vecchi per un così ampio numero d’indici. I dati che abbiamo utilizzato partono dal Gennaio del 1999 ed arrivano a settembre 2017. Quindi “solo” 18 anni. Non dobbiamo focalizzarsi tanto sui rendimenti in sé, quanto sulla loro variabilità e differenza rispetto all’indice USA, lo S&P500 i cui dati, invece, partono dal 1950. La forma tabellare per così tanti mercati era graficamente difficile da utilizzare, qui abbiamo scelto di utilizzare dei grafici che mostrano la percentuale di periodi con rendimento negativo (giallo-arancione), la media dei rendimenti positivi (verde), la media dei rendimenti negativi (rosso) e la media generale (blue).

Nel foglio di calcolo allegato si possono osservare anche i casi estremi, ovvero il peggiore ed il migliore periodo. Vediamo il primo grafico sul periodo di un anno (sul foglio di calcolo è possibile scegliere il periodo di mesi da analizzare a piacimento). Ricordiamo che i dati dello S&P 500 si riferiscono ad un periodo di 68 anni (dal 1950) ed è in dollari mentre gli altri mercati si riferiscono agli ultimi 18 anni circa e sono in euro. Su 68 anni, lo S&P500 ha solo il 25% di probabilità di avere anni negativi. Le azioni mondiali in euro hanno il 33% di probabilità di avere anni negativi negli ultimi 18 anni. Il rendimento medio annuo è imparagonabile, l’8,82% per lo S&P, meno della metà, il 3,94% le azioni mondiali. Si potrebbe obiettare, giustamente, che non ha senso confrontare un indice in una valuta diversa e per giunta in su archi di tempo completamente diversi. Abbiamo visto, fra l’altro, nell’ultima tabella del paragrafo precedente come i dati del mercato americano negli ultimi 20 anni siano del tutto confrontabili con i dati del mercato azionario mondiale qui rappresentati. Ho voluto mettere anche il dato dello S&P proprio per ricordare come il dato di lunghissimo periodo possa essere diverso da un periodo anche consistente come 18 anni. Tornando al grafico, fra le azioni settoriali abbiamo quelle del settore sanitario che hanno avuto un rendimento medio annuo ottimo, del 10,5%, e quelle del settore alimentare con un pessimo 2,3%.

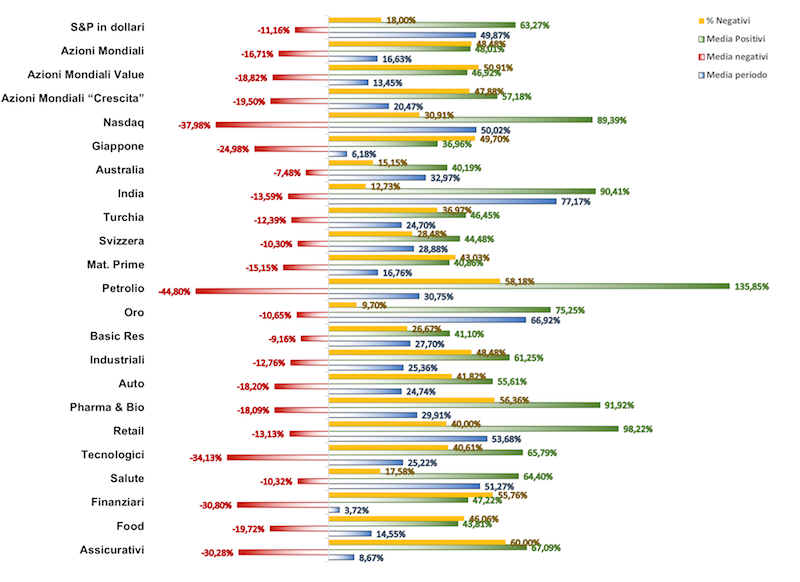

Vediamo adesso lo stesso grafico, ma per un periodo di 5 anni.

Sullo S&P in dollari, la probabilità di avere rendimenti negativi su un periodo di 60 mesi è di appena il 18% (dal 1950), sulle azioni mondiali in euro, dal 1999 è di uno straordinario 48%. Abbiamo già visto anche sull’ultima tabella del paragrafo precedente che anche nel mercato USA gli ultimi 20 anni avevano dati simili.

Quindi, conviene investire in azioni? Sì, ma con metodo

Abbiamo visto molti (forse troppi) numeri. Che conclusioni possiamo trarne? Il primo dato che possiamo osservare è la grande variabilità dei rendimenti. Possiamo dire che sia impossibile predire quanto renderà investire in azioni in un qualsiasi arco temporale. Al tempo stesso, i rendimenti delle azioni sono mediamente molto più alti del rendimento delle obbligazioni. Non c’è dubbio che ha molto senso investire in azioni quella parte del proprio patrimonio che non è finalizzato a fare delle spese nei prossimi 10 anni, ma è fondamentale farlo tenendo conto dell’estrema variabilità dei prezzi. Come se ne può tener conto? Sintetizzando moltissimo si devono applicare delle strategie che si riassumo in due concetti: a) evitare di essere investiti nei mercati azionari quando le cose vanno molto male (cioè durante i grandi crolli) e b) quando le cose vanno molto male acquistare molte azioni. Sembrano, apparentemente, una in contrasto con l’altra, ma sono in realtà due facce della stessa medaglia. All’inizio dell’articolo abbiamo mostrato il grafico del libro di Jeremy Siegel. L’occhio del lettore casca inevitabilmente sulla linea della crescita delle azioni, ma forse il dato più interessante è la linea che mostra l’andamento di un dollaro investito in obbligazioni.Analizzando con più attenzione quella linea possiamo osservare come proceda maggiormente per “strappi” rispetto alla linea dell’azionario la quale è certamente molto “nervosa”, ma presenta una tendenza al rialzo molto più definita. Nell’obbligazionario vi sono stati periodi lunghissimi di rendimenti reali negativi. Dopo la grande crescita dei rendimenti delle obbligazioni a cavallo fra le due guerre mondiali, nel secolo scorso, l’investimento in obbligazioni ha dato più dolori che gioie per circa 40 anni. Dagli anni ’80 del secolo scorso fino praticamente ai giorni nostri, l’obbligazionario ha avuto una performance straordinaria che sta culminando con l’intervento delle banche centrali volto a tenere bassi i rendimenti e quindi alti i prezzi. Non è escluso che il mercato obbligazionario possa entrare in una prolungata fase di rendimenti reali negativi che duri veramente molti anni. Prendere familiarità con i meccanismi dei rendimenti azionari potrebbe essere una necessità per i prossimi decenni. Un investitore evoluto non può prescindere dall’investire nel mercato azionario. Per farlo, la prima cosa è essere pienamente consapevoli del fatto che, in questo mercato, è assolutamente normale avere anni con rendimenti anche fortemente negativi. Abbiamo visto come anche a 5 anni vi siano, mediamente, circa una probabilità su 3 di avere rendimenti negativi. Quando ciò accade, questi rendimenti negativi sono nell’ordine del 15%. Questi dati, come abbiamo visto, sono solo indicativi perché vi è grande variabilità. Al tempo stesso, il mercato azionario ha una fortissima spinta verso la crescita e cioè è dovuto alla crescita dell’economia mondiale. Certamente ci sono momenti di crisi, anche crisi molto forti, ma queste crisi sono grandi occasioni di acquisto se si ha la possibilità di guardare ai decenni avvenire.

In genere, dalla mia esperienza con i clienti, questa possibilità è presente per la grande maggioranza degli investitori, ma non è sfruttata perché non vi è la piena comprensione di cosa ci si può veramente attendere dai mercati azionari. Se si ha la possibilità di comprare quando i mercati azionari sono in forte crisi, i rendimenti che si possono ottenere sono veramente straordinari: è facile raddoppiare il capitale in 10 anni. In sintesi, investire in azioni è conveniente e necessario, a patto – però - di comprenderne l’estrema variabilità dei rendimenti, accettarla e familiarizzare con essa, applicando una o più strategie di gestione di queste oscillazioni adeguate alle proprie caratteristiche personali. Le fasi di grandi correzioni dei prezzi delle azioni (come quelle del 2000 e del 2008) possono essere fasi estremamente interessanti o fasi disastrose. Tutto dipende dalla consapevolezza con la quale si arriva a questi momenti e dalle strategie che si applicano.

Speriamo che questo articolo possa dare un contributo per prepararsi alla prossima grande correzione dei mercati azionari. Non possiamo prevedere quando questo avverrà, perché – come ripetuto fino allo stremo – i mercati azionari sono imprevedibili. Siamo però ragionevolmente certi che ciò avverrà, perché la storia ci suggerisce che questo è il modo di procedere dei mercati azionari.

Ricordiamo che se qualche lettore volesse "giocare" con il foglio di calcolo che ha prodotto gli ultimi due grafici dell'articolo lo può scaricare qui.

ARTICOLI IN EVIDENZA

1 maggio 2025 16:04

1 maggio 2025 15:04

1 maggio 2025 12:52

30 aprile 2025 15:18

30 aprile 2025 15:11

29 aprile 2025 9:46

24 aprile 2025 13:53

24 aprile 2025 0:01

23 aprile 2025 15:24

16 aprile 2025 12:13

TEMI CALDI

3 aprile 2025 (1 post)

27 marzo 2025 (2 post)

22 marzo 2025 (1 post)

6 marzo 2025 (1 post)

5 marzo 2025 (1 post)

4 marzo 2025 (1 post)

26 febbraio 2025 (1 post)

21 febbraio 2025 (1 post)

9 febbraio 2025 (1 post)