Il crollo azionario del 2022 e gli àuguri finanziari (parte 2)

Editoriale di Alessandro Pedone

11 gennaio 2022 17:22

Nel precedente articolo ho discusso prevalentemente del concetto di previsione finanziaria e della loro affidabilità.

Nel precedente articolo ho discusso prevalentemente del concetto di previsione finanziaria e della loro affidabilità. In questa seconda parte vorrei scendere un po’ più in profondità circa le ragioni per le quali diverse voci autorevoli ritengono che quest’anno possa vedere un crollo dei prezzi delle azioni. Facendo leva sui concetti già espressi sia nel precedente che in questo articolo, nel prossimo cercheremo di capire come tradurre in pratica queste informazioni, ma prima è indispensabile fare due premesse.

PREMESSE INDISPENSABILI

Questi articoli sono rivolti prevalentemente ad un pubblico di non esperti nei mercati finanziari, ciò implica usare termini il più possibile comprensibili a tutti. Il titolo dell’articolo usa l’espressione “crollo azionario”: quando possiamo dire che le azioni sono “crollate”? Convenzionalmente si usa una discesa dai massimi raggiunti del 20/25% per indicare che i mercati finanziari sono passati in un territorio negativo. Come per quasi tutto in finanza, anche questa convenzione è molto labile e soggetta alle varie opinioni. In questo articolo, comunque, con il termine “crollo azionario” ci riferiamo a discese superiori al 25%.

Nel precedente articolo abbiamo sottolineato che le previsioni, specialmente quelle a breve termine, non sono assolutamente affidabili e non valgono il tempo speso per essere lette. Che senso ha, allora, scrivere (ma soprattutto leggere) un articolo che parla delle ragioni per le quali le azioni potrebbero (sottolineo il condizionale) crollare quest’anno? Se chi legge ha già un piano finanziario ben progettato nel quale crede, può tranquillamente fare a meno di leggere questo articolo e seguire il piano. Il problema è che la maggioranza degli investitori non ha un piano finanziario e continua a fare scelte sulla base delle opinioni del momento.

Il paradosso delle previsioni finanziarie è che pur non essendo minimamente affidabili, in una certa misura, è impossibile farne a meno.

Se si ha già una certa esperienza nei mercati finanziari, si eviterà di perdere tempo nel tipo di previsioni prive di senso (ad esempio i target price o le previsioni sul valore di alcuni indici azionari a fine anno), ma qualsiasi scelta finanziaria si debba fare implica una qualche forma di opinione su quello che potrà accadere sia nel breve che nel lungo termine. Questo non significa che le scelte dovranno essere fondate sulle “previsioni” (qui uso il termine in senso molto lato) ma in qualche modo non possono non esserne influenzate.

Ad esempio: scegliere di investire tutto subito o di farlo gradualmente nel tempo è certamente una scelta influenzata dalla previsione sulla possibilità che durante la fase di ingresso i mercati possano crollare. Se fossero già scesi mediamente di un 30 o più percento, molto probabilmente la scelta di un ingresso dilazionato nel tempo non sarebbe presa in considerazione.

Quindi, ha senso valutare le ragioni per le quali i mercati azionari potrebbero crollare, ma è fondamentale non utilizzare queste informazioni per determinare delle scelte estreme.

Ad esempio, qualche lettore, a seguito del precedente articolo, ha chiesto informazioni su come speculare al ribasso per poter guadagnare dal crollo. Queste scelte implicano perdite importanti nell’ipotesi in cui il crollo non si realizzi o non si realizzi nei tempi previsti. Anche essere totalmente liquidi in attesa del presunto crollo sarebbe una scelta estrema che espone ad un importante rischio di svalutazione e/o di perdita di opportunità.

LE VALUTAZIONI DEI MERCATI AZIONARI SONO INDISCUTIBILMENTE ALTE

La premessa generale alle argomentazioni che ipotizzano un crollo dei mercati nel 2022 riguarda le “valutazioni” delle azioni nel loro complesso che sono indiscutibilmente molto elevate.

Il concetto di “valutazione” è sempre relativo e opinabile.

Semplificando moltissimo le azioni valgono in base alle aspettative sugli utili futuri. Comprando le azioni ad un certo prezzo, in sostanza, si sta comprando un flusso di utili per gli anni futuri. Ipotizzando un determinato flusso di utili futuri, più alto è il prezzo e minore sarà il rendimento (il “valore atteso” che si sta comprando).

Ovviamente stimare gli utili futuri è complicato (specialmente se parliamo di singoli settori e ancora di più di singole aziende) e molto opinabile.

Non vi è dubbio, però, che se i prezzi sono molto più alti rispetto a qualche anno, a meno che gli utili non siano cresciuti con simile velocità, il valore sarà diminuito.

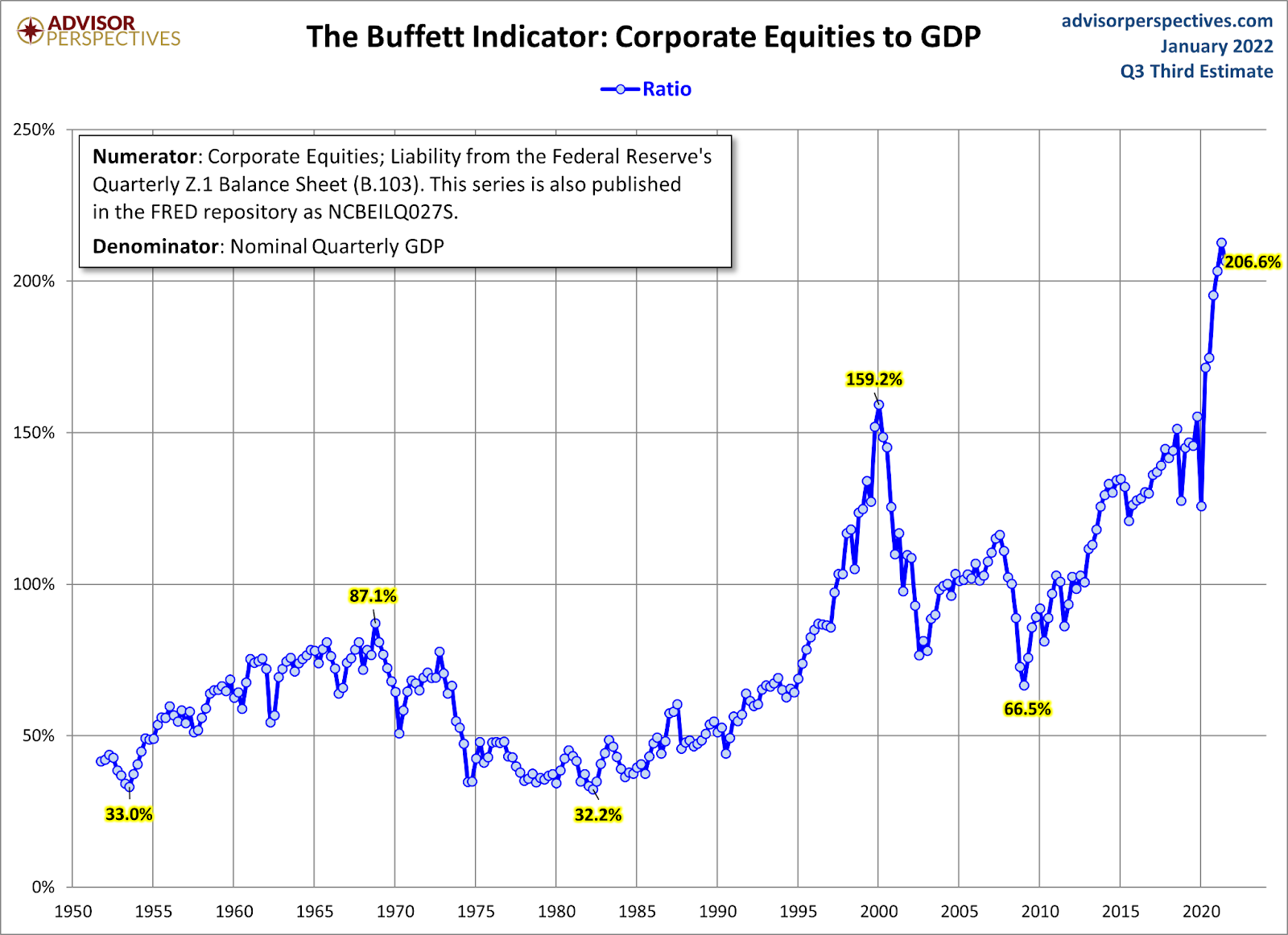

Se parliamo di valutazione del mercato azionario nel suo complesso, due indicatori piuttosto famosi sono il Buffett Indicator ed il Cape di Shiller.

Di seguito, grazie al sito Advisor Perspectives, vediamo il grafico del primo indicatore che mette in rapporto il valore della azioni scambiate negli USA con il PIL (Prodotto Interno Lordo, cioè il valore della produzione di beni e servizi di una nazione).

Il concetto che sta dietro a questo indicatore è il seguente: il valore delle azioni deve crescere in proporzione al crescere dell’economia generale. Molti fattori possono far divergere in una certa misura e per un certo periodo di tempo i tassi di crescita dei prezzi rispetto all’economia, ma - alla lunga - i prezzi delle azioni ed il PIL non possono divergere molto per troppo tempo.

Il grafico “mette paura”, ma ci sono anche argomenti che possono in parte “mitigare” quel valore così elevato apparentemente assurdo.

Il grafico “mette paura”, ma ci sono anche argomenti che possono in parte “mitigare” quel valore così elevato apparentemente assurdo. Le azioni quotate negli Stati Uniti d’America, sempre di più rispetto ai decenni precedenti, generano una quota importante del loro fatturato al di fuori degli USA. Alcune aziende, anche molto grandi, generano la quasi totalità del loro fatturato fuori dagli USA, pur essendo quotate negli USA.

Se questo è indubbiamente vero non è certamente sufficiente ad inficiare il dato complessivo che emerge dal grafico e cioè che le azioni USA sono storicamente care, molto care.

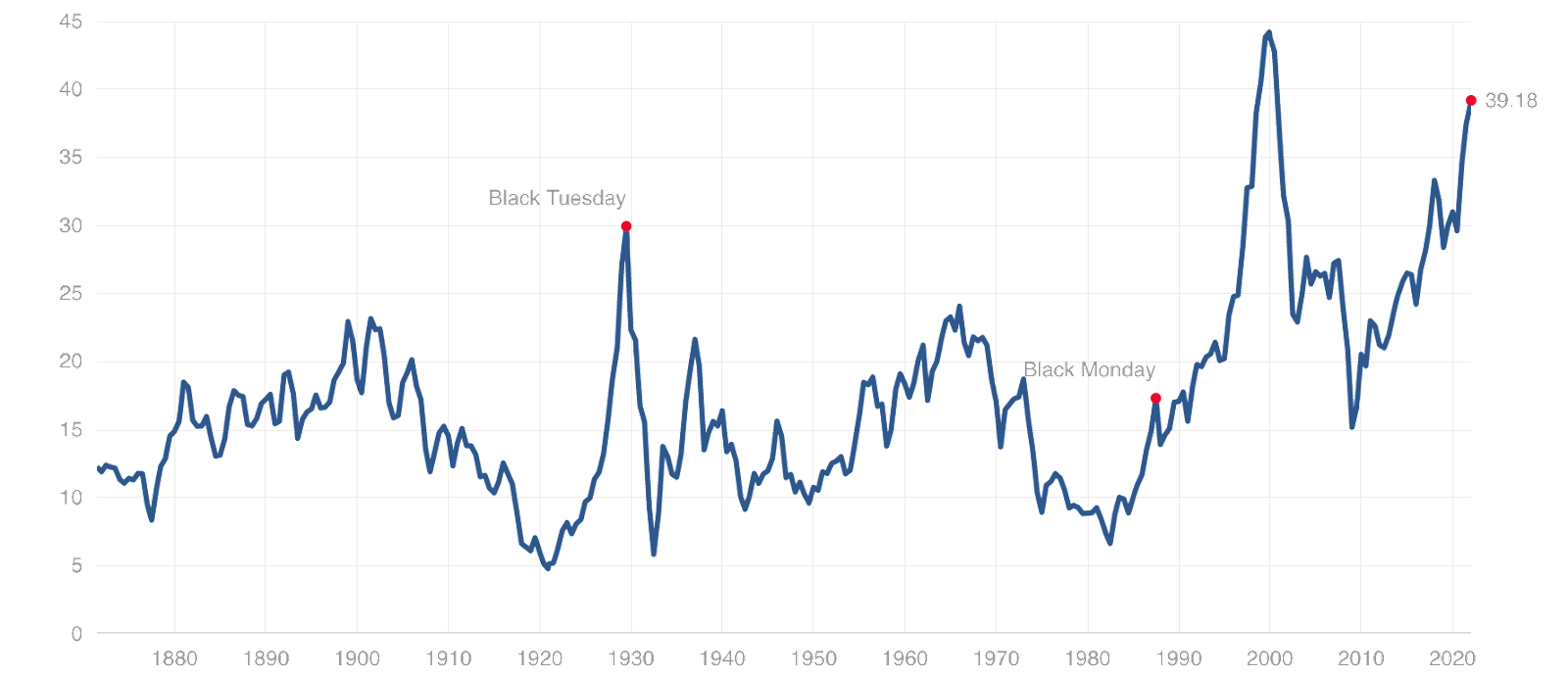

Vediamo adesso un indicatore leggermente più articolato proposto da un grande economista contemporaneo, premio Nobel, Robert Shiller denominato Cyclically Adjusted PE Ratio, più brevemente CAPE di Shiller. L’indice mette a rapporto gli utili - aggiustati per l’inflazione - dei passati 10 anni con il prezzo attuale delle azioni che hanno generato quel flusso di utili. Usare gli utili dei passati 10 anni, aggiustati per l’inflazione, tende a smorzare l’effetto del ciclo economico che tipicamente rende il classico indicatore PE tradizionale abbastanza volatile e poco significativo. L’ipotesi di questo indicatore è che per quanto gli utili possano tendere a crescere, facendo la media dei 10 anni si prende sia un periodo nel quale sono cresciuti sia un periodo nei quali sono diminuiti, il rapporto dovrebbe avere la tendenza a ritornare verso la media.

Questo indicatore ha reso famoso Robert Shiller per aver previsto il crollo azionario del 2000/2001. Vediamo il grafico che può essere consultato facilmente anche grazie al sito Multipl, oltre che nella pagina personale del prof. Shiller.

Come si può vedere, la caratteristica di questo studio è di utilizzare dati di lunghissimo periodo ed indubbiamente i valori di questo indicatore ci dicono che le valutazioni sono estremamente alte.

Come si può vedere, la caratteristica di questo studio è di utilizzare dati di lunghissimo periodo ed indubbiamente i valori di questo indicatore ci dicono che le valutazioni sono estremamente alte. C’è un’argomentazione (valida anche per l’indicatore precedente) che in qualche modo mitiga le precedenti conclusioni: le valutazioni fondate solo sulla capacità delle aziende di generare utili non tengono in considerazione il fatto che il valore di un qualsiasi bene è dato anche dalle alternative disponibili, nel caso degli investimenti azionari l’alternativa principale sono le obbligazioni. A parità di utili attesi, se le obbligazioni offrono rendimenti molto bassi (o addirittura negativi) il “valore” di questi stessi utili è maggiore.

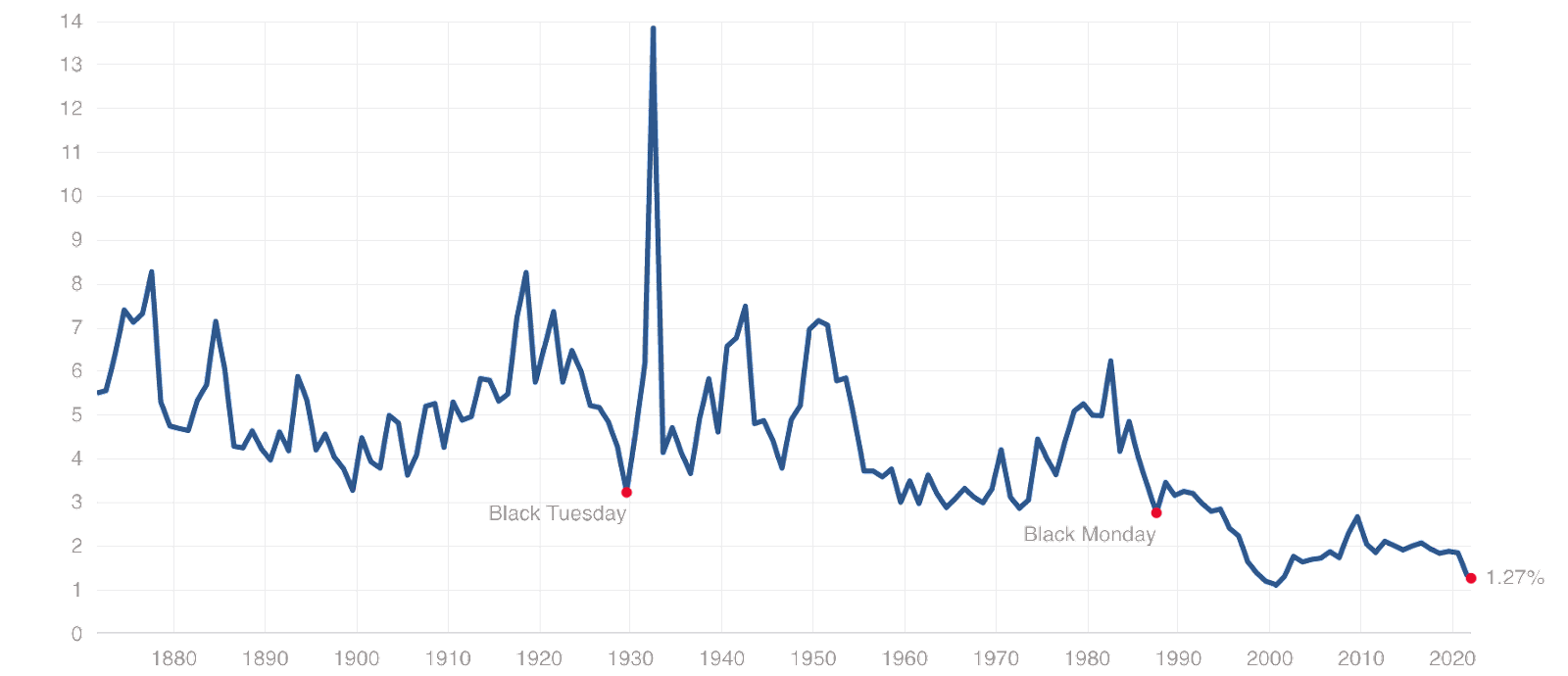

Nel precedente articolo abbiamo visto (attraverso seri studi accademici) come il rendimento da dividendi sommato al rendimento dei titoli di stato decennali, sia fortemente correlato al rendimento medio delle azioni nei successivi 10 anni.

Il grafico successivo, tratto ancora dal sito Multipl mostra il rendimento da dividendi delle azioni USA dal 1880. Gli utili delle aziende USA sono aumentati moltissimo in questi anni in termini assoluti. Il rendimento da dividendi, però, è il rapporto fra gli utili distribuiti ed il prezzo. Se il prezzo cresce molto di più degli utili questo rapporto ovviamente diminuisce.

Questo grafico non ci dice niente circa un possibile crollo nel 2022, ma ci dice che le speranze di avere, nei prossimi 10 anni, dalle azioni USA, rendimenti medi annui anche solo prossimi alla media storica sono molto, molto basse. L’unica chance per estrarre dall’azionario un rendimento accettabile per i prossimi anni è proprio legata ad un possibile crollo che riporti i prezzi a livelli ragionevoli (naturalmente avendo la possibilità di approfittarne comprando nei pressi del crollo).

Questo grafico non ci dice niente circa un possibile crollo nel 2022, ma ci dice che le speranze di avere, nei prossimi 10 anni, dalle azioni USA, rendimenti medi annui anche solo prossimi alla media storica sono molto, molto basse. L’unica chance per estrarre dall’azionario un rendimento accettabile per i prossimi anni è proprio legata ad un possibile crollo che riporti i prezzi a livelli ragionevoli (naturalmente avendo la possibilità di approfittarne comprando nei pressi del crollo).TUTTO RUOTA ATTORNO ALLE BANCHE CENTRALI

Nel paragrafo precedente abbiamo visto che, sebbene ogni indicatore che si può osservare sia opinabile, il quadro d’insieme che si ricava vede indiscutibilmente le azioni - nel loro complesso - avere valutazioni molto elevate.

Nel precedente articolo, però, abbiamo visto come le previsioni a breve termine degli analisti finanziari, mediamente, siano del tutto inaffidabili ed abbiamo provato a spiegarne le ragioni approfondendo le motivazioni che stanno alla base delle variazioni dei prezzi. Se bastasse osservare il fatto che le azioni sono sopravvalutate per predire un crollo a breve, la maggioranza degli analisti lo avrebbero fatto in passato ed invece non è mai stato così.

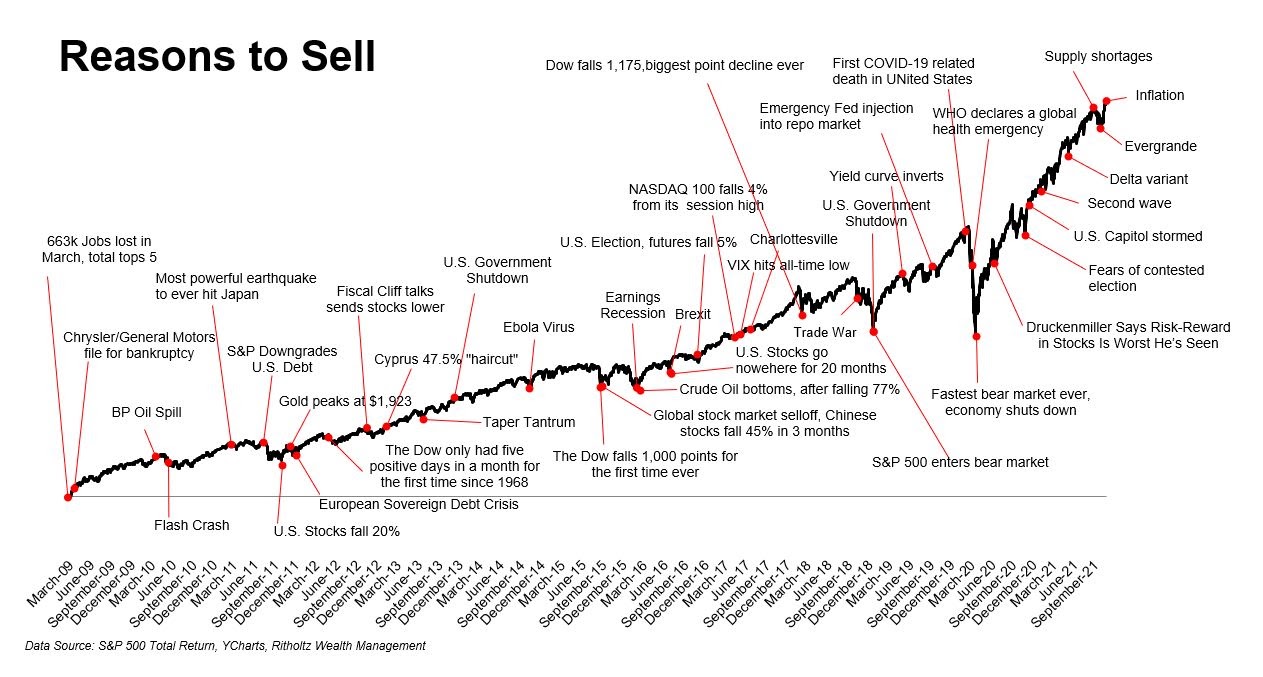

Molti analisti finanziari, supportati in questo dai mezzi d’informazione, fondano le loro previsioni su fatti contingenti. Praticamente ad ogni trimestre viene fuori una notizia, un fatto, che potrebbe essere un catalizzatore di un crollo dei mercati azionari. Se ben argomentato, quel fatto potrebbe essere presentato come una buona ragione per vendere le azioni.

Michael Batnick, di Ritholtz Wealth Management, ha presentato un bel grafico con tutte le “ragioni” per vendere le azioni dalla ripresa della grande crisi finanziaria nel 2009 ad oggi; è in inglese, ma penso che valga la pena mostralo.

Prevedere un crollo imminente sulla base di fatti contingenti è del tutto privo di senso.

Detto questo però, soffermiamoci sull’ultimo punto riportato in questo grafico: il problema dell’inflazione che potrebbe non essere transitoria come le banche centrali dicevano nella prima parte del 2021. Questo fatto potrebbe essere di una natura diversa rispetto a tutti quelli riportati nel grafico perché va a toccare il principale meccanismo strutturale che ha sostenuto questa enorme e prolungata crescita del mercato azionario.

Qui entriamo nel campo delle opinioni soggettive e vengo ad esporre la tesi centrale di questo articolo.

Dal 2009 il mercato azionario USA è praticamente sempre cresciuto con correzioni contenute a parte poche occasioni (2011, 2015, 2018 e 2020) che sono state recuperate molto velocemente. Questa crescita, decisamente anomala (almeno nella durata) è senza alcun dubbio causata da un cambiamento strutturale che ha profondamente inciso nel meccanismo di domanda ed offerta dei beni finanziari. Le banche centrali hanno ritenuto che nel loro ruolo istituzionale di regolatori del sistema finanziario rientrasse anche quello di essere protagonisti attivi nelle contrattazioni acquistando i titoli fino a portare i prezzi ai livelli desiderati. Inizialmente, questa manipolazione dei prezzi era rivolta prevalentemente al mercato dei titoli di stato ed era considerata un fatto straordinario e transitorio motivato dalla estrema necessità di immettere liquidità nel sistema finanziario.

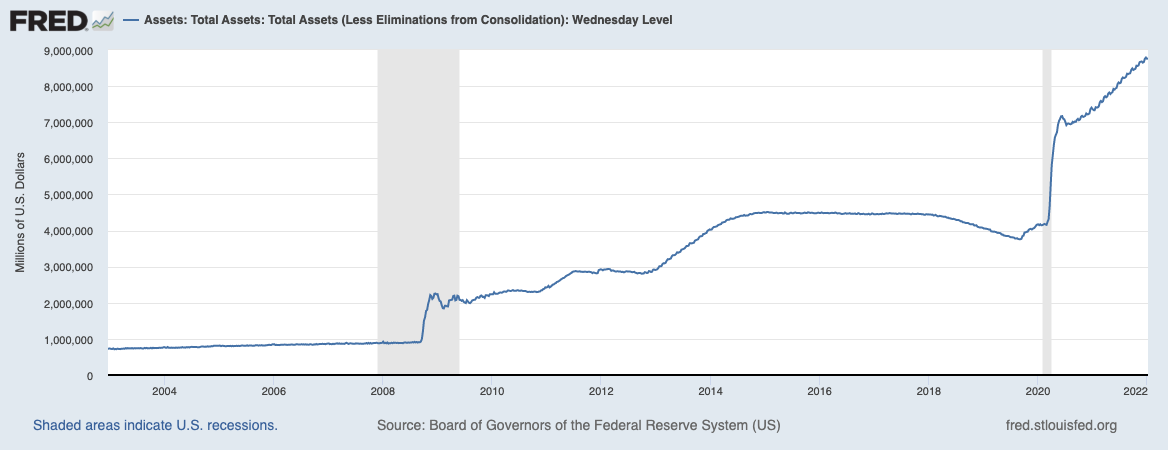

Il grafico seguente, tratto dal sito di statistiche ufficiale della FED, mostra il bilancio della Federal Reserve (informalmente FED, la banca centrale USA) negli ultimi vent’anni.

Prima della grande crisi il valore degli asset detenuti dalla FED era abbondantemente inferiore ai mille miliardi di dollari ed era stato praticamente stabile per decenni. Nello spazio di tre mesi, tra settembre e novembre del 2008 il valore è triplicato, lasciando tutti esterrefatti. Ad inizio 2009 ci fu un primo tentativo di tornare alla normalità, ma si capì subito che ci sarebbe voluto molto più tempo ed anzi gli effetti positivi hanno convinto ad ampliare questi acquisti negli anni. Tra il 2015 ed il 2017 il bilancio della FED era più che quintuplicato rispetto al periodo precedente alla Grande Crisi Finanziaria.

Prima della grande crisi il valore degli asset detenuti dalla FED era abbondantemente inferiore ai mille miliardi di dollari ed era stato praticamente stabile per decenni. Nello spazio di tre mesi, tra settembre e novembre del 2008 il valore è triplicato, lasciando tutti esterrefatti. Ad inizio 2009 ci fu un primo tentativo di tornare alla normalità, ma si capì subito che ci sarebbe voluto molto più tempo ed anzi gli effetti positivi hanno convinto ad ampliare questi acquisti negli anni. Tra il 2015 ed il 2017 il bilancio della FED era più che quintuplicato rispetto al periodo precedente alla Grande Crisi Finanziaria. Da allora è iniziato un dibattito nel quale, per un breve periodo, ha prevalso il partito che voleva tornare ad una graduale normalizzazione.

Questo ha molto spaventato in un primo momento i mercati finanziari (che sono stati rassicurati con un’abile gestione della comunicazione da parte della FED), ma poi ha spaventato di più la FED stessa per gli effetti non tanto sui mercati quanto sull’economia. Quello è stato il momento in cui c’è stato un cambiamento culturale fondamentale nelle banche centrali mondiali le quali hanno accettato (e dichiarato pubblicamente) il fatto che la manipolazione dei mercati fosse uno strumento legittimo ed utile di politica monetaria. Il tentativo di ridurre il bilancio della FED è durato meno di un anno. Già ad Agosto 2019 la tendenza era invertita e si tornava a pompare liquidità nei mercati. Infine è arrivato il Marzo 2020 che ha dato il “colpo di grazia” all’idea che le Banche Centrali debbano essere solo dei regolatori e non dei protagonisti dei mercati. Se la FED non fosse intervenuta acquistando le obbligazioni aziendali in quella fase, quel mercato sarebbe stato totalmente illiquido e questo avrebbe provocato senza dubbio fallimenti a catena delle aziende ed una crisi ben peggiore di quella del 2008. Ancora una volta, nello spazio di tre mesi (marzo-maggio 2020) il bilancio della FED è passato da circa 5 volte quello che era prima della Grande Crisi Finanziaria a circa 8 volte. Gli acquisti sono poi continuati ed oggi siamo a circa 10 volte e si torna a programmare una riduzione di questi acquisti per il futuro.

Oggi le banche centrali non si fanno scrupoli a comprare qualsiasi asset, non più solo i titoli di stato, comprano direttamente le azioni e perfino gli ETF. Fa impressione vedere il bilancio delle banche centrali Svizzera e Giapponese per la quantità di azioni che detengono.

Si può dire, quindi, che dopo la Grande Crisi Finanziaria del 2008 i mercati finanziari non sono più paragonabili ai precedenti. Tutte le analisi che si facevano precedentemente avrebbero senso se non ci fossero i “regolatori” dei mercati che, metaforicamente, hanno dismesso la maglietta da “arbitro” e si sono messi a “giocare” con il preciso scopo di far vincere, ma non troppo, una delle due squadre. Questi “ex-arbitri” hanno di fatto poteri quasi illimitati e possono cambiare le regole del gioco un po’ a loro piacere.

Ho sottolineato il termine “quasi” illimitati perché la questione dell’inflazione potrebbe essere un bastone in questo ingranaggio. E’ vero che le banche centrali non hanno il problema della reperibilità del denaro perché lo producono semplicemente premendo tasti nei loro sistemi informatici, c’è però una cosa ancora più importante del denaro ed è la loro credibilità.

Potrebbe arrivare un periodo nel quale le stesse scelte compiute dalle banche centrali fino ad oggi potrebbero avere effetti opposti, semplicemente perché i mercati non crederebbero più alla possibilità che queste “giocate” degli “ex-arbitri” possano continuare in futuro.

Ricordiamoci sempre che i comportamenti degli operatori finanziari sono dettati più dalle aspettative che dai fatti. In questi anni le banche centrali sono state sempre più capaci nel gestire le aspettative, ma la situazione si sta facendo sempre più difficile. Gestire le aspettative sui prezzi delle attività finanziarie (e sui tassi, che sono conseguenze dei prezzi delle obbligazioni) è molto più facile che gestire le dinamiche dei prezzi di beni e servizi nei quali giocano un ruolo importante anche le decisioni politiche, ma soprattutto i comportamenti di milioni di produttori e consumatori.

Qualora l’inflazione dovesse veramente sfuggire di mano, la credibilità della FED soffrirebbe moltissimo e gli acquisti sui mercati finanziari potrebbero non essere sufficienti ad evitare il crollo dei mercati.

Correzioni contenute del prezzo delle azioni (diciamo entro un 20%) sono perfino auspicabili per le banche centrali le quali sono perfettamente consapevoli che i prezzi sono eccessivi. Per la FED, lo scenario ideale sarebbe che questo eccesso di valutazione si assorbisse senza grandi crolli, con discese seguite da recuperi molto lenti ed un ulteriori discese. Se si ripetesse lo scenario del 2018, con la FED che riduce un po’ gli acquisti, i mercati che fanno una correzione ma senza quel recupero rapido (e la cosa potrebbe essere favorita dall’aumento di tassi) la FED starebbe a guardare compiaciuta.

Ma se i mercati dovessero entrare nel panico è praticamente scontato che le banche centrali interverrebbero per bloccare il crollo ed a quel punto la questione delle aspettative sull’inflazione diventerebbe centrale.

CONCLUSIONE

In sintesi, se ci sarà o meno il crollo dei mercati azionari nel 2022 dipenderà dalla credibilità delle banche centrali che al momento è solidissima, ma potrebbe essere messa in discussione solo da aspettative di inflazione fuori controllo.

E’ fondamentale comprendere, però, che a prescindere dall’ipotetico crollo o meno nel 2022, il rendimento di lungo termine che ci si può aspettare dalle azioni è molto contenuto.Se non ci facciamo “abbagliare” dagli indici azionari nel loro complesso, potremmo osservare che un crollo nelle azioni è già in corso! Vi accenneremo nel prossimo, ed ultimo, articolo di questa serie nel quale affronteremo il tema di come progettare la componente azionaria tenendo in considerazione quanto detto in questo e nel precedente articolo.

l’associazione non percepisce ed è contraria ai finanziamenti pubblici (anche il 5 per mille)

La sua forza economica sono iscrizioni e contributi donati da chi la ritiene utile

DONA ORA

EDITORIALI IN EVIDENZA

14 aprile 2025 2:54

5 aprile 2025 17:19

16 marzo 2025 15:13

11 marzo 2025 16:03

1 marzo 2025 15:04

25 gennaio 2025 11:29

17 settembre 2024 12:17

29 luglio 2024 12:53

6 luglio 2024 10:26

10 marzo 2024 14:56

TEMI CALDI

3 aprile 2025 (1 post)

27 marzo 2025 (2 post)

22 marzo 2025 (1 post)

6 marzo 2025 (1 post)

5 marzo 2025 (1 post)

4 marzo 2025 (1 post)

26 febbraio 2025 (1 post)

21 febbraio 2025 (1 post)

9 febbraio 2025 (1 post)